Photo by Giorgio Trovato on Unsplash

美國參議院提交《台灣租稅協定法案》,敦促與台灣簽署租稅協定,台商雙重課稅問題可望有解

路透社及國內媒體均報導,美國兩黨聯邦參議員2023/5/5提交《台灣租稅協定法案》(Taiwan Tax Agreement Act),授權總統拜登與台灣簽署租稅協定,可望解決台積電等台灣企業掛心的雙重課稅問題。

國內媒體也整理,台灣企業現在赴美投資,獲利除了需要先繳納美國企業所得稅21%(另外還有州稅,亞利桑那州稅5%),稅後盈餘匯回台灣前,還需要再負擔30%的美國股利扣繳。儘管扣繳稅負可抵減台灣營所稅,但整體實質稅率仍高達44.7%。

比較有意義的說法-沒有台美租稅協定的話,直接投資美國的稅後盈餘,匯回台灣股利,適用30%股利扣繳稅款,台灣公司稅率也只有20%,也就會稅後多損失10%。

如果有台美租稅協定的話,直接投資美國的稅後盈餘,匯回台灣股利,適用10%股利扣繳稅款,台灣公司稅率20%,台灣只要補繳10%即可。

路透社報導:https://www.reuters.com/world/us-senators-urge-biden-negotiate-tax-agreement-with-taiwan-2023-05-04/

工商時報分析:https://ctee.com.tw/news/policy/857361.html

鏡新聞YT報導:https://www.youtube.com/watch?v=xDxJaby_wbQ

關於台美租稅協定的其他問題,可參閱:https://www.taiwanbiztax.info/2022/08/22/taiwan-us-dta/

台美租稅協定與台商雙重課稅-2023/4/6記者訪談 Interview Potential for Taiwan-USA Tax Treaty

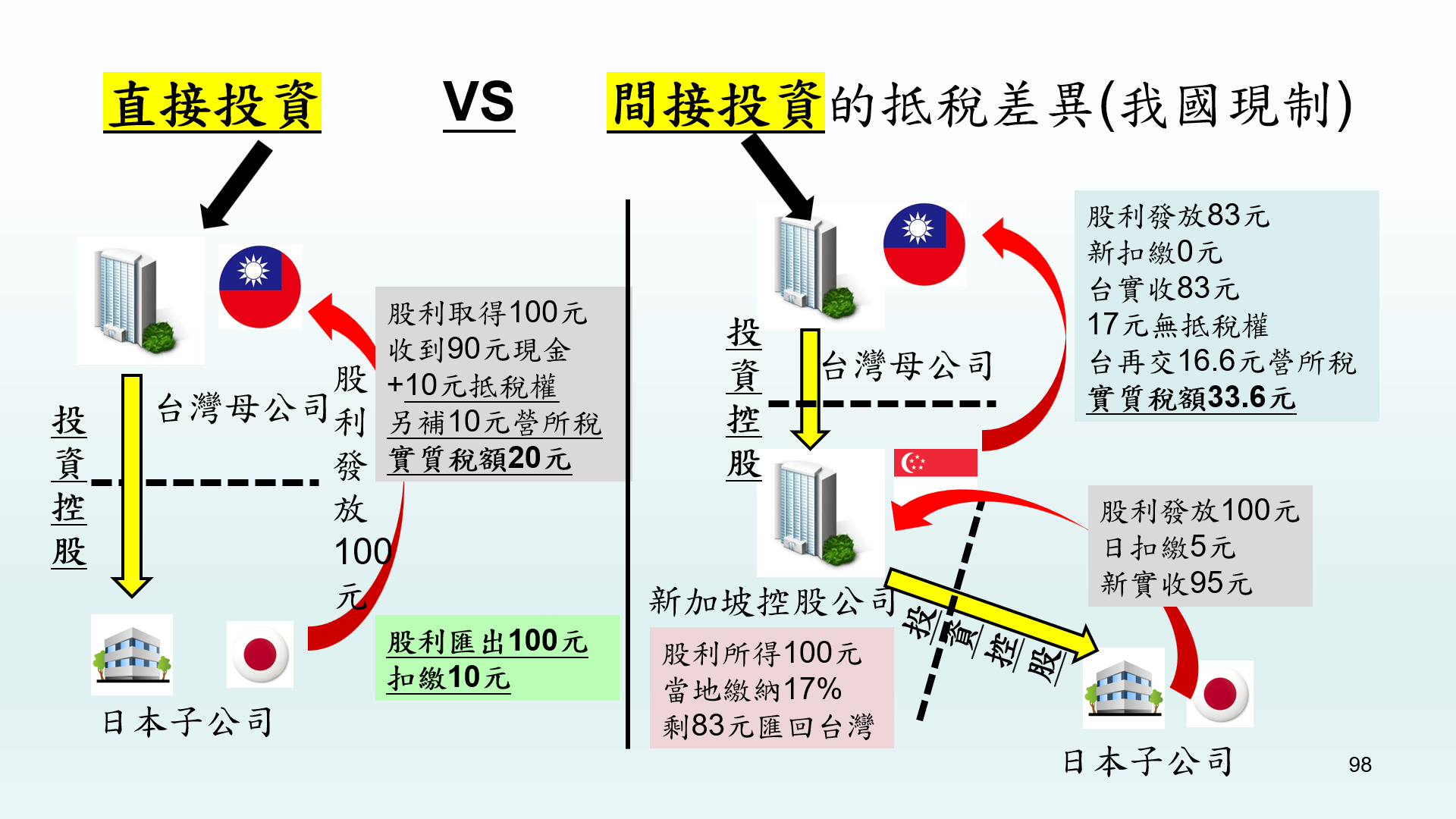

直接投資跟間接投資,各有差異,直接投資+租稅協定較有省稅效果

台商喜歡利用第三地間接投資,原因不外乎是

- 第三地稅負低,例如BVI、香港、新加坡等…

- 第三地可以「蓋牌」,掩飾實質受益人

- 第三地可以遞延所得實現的納稅時點

- 第三地週轉營運資金比較方便

- 第三地做資產移轉比較方便

公發公司以上,從事間接投資,按規辦事,會衍生不少額外成本(請看下圖)

台新、台日與日新都有租稅協定,即便都適用的優惠的扣繳率,也承認境外稅額扣抵,最終還是相較直接投資,多負擔了13.6%的稅負。

關鍵是在新加坡控股公司獲得日本子公司發放的股利時,自己也得繳納17%的公司稅(據熟悉日本稅務的律師分享,別自作聰明將股利匯到非新加坡的帳戶,濫用新加坡的類屬地課稅主義,這樣日本會認定是濫用協定,改用更高的扣繳稅率)。