2021-08-04 經濟日報 記者程士華

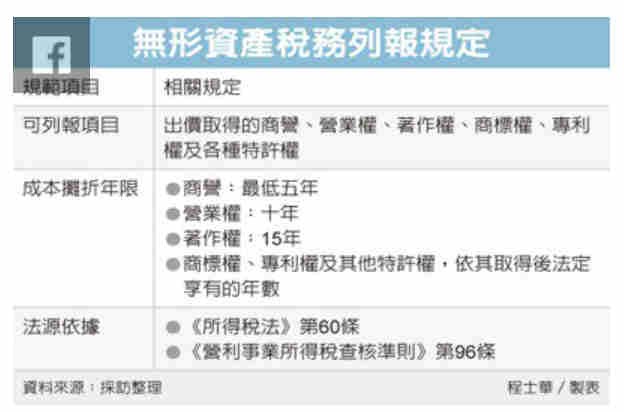

北區國稅局表示,稅法可認定的無形資產,以商譽、營業權、著作權、商標權、專利權及各種特許權為限,其餘項目即便在財務上能認列為無形資產,稅務上卻可能無法列報。

實際案例:轄內某公司辦理2018年度營所稅結算申報時,將一項「顧客關係」列入無形資產,並計算攤折,當年度列報了652萬餘元費用,遭國稅局剔除這筆費用。公司申請復查時指出,這項顧客關係,確實是出價取得的無形資產,且有依照財務會計相關規定認列。

官員強調,要認列無形資產的攤折費用,必須注意《所得稅法》第60條及《營利事業所得稅查核準則》第96條規定(條文內容詳下),可認列攤折的無形資產,僅限於商譽、營業權、著作權、商標權、專利權及其他各種特許權等項目。

在此案例當中,國稅局認定,該公司主張的「顧客關係」,並不屬於依法得以計算攤折的項目,最後還是駁回了復查申請。

官員表示,公司組織認列無形資產時,在財務上是依據《商業會計法》、《商業會計處理準則》,以及企業會計準則公報、國際財務報導準則等規定的定義及條件,認列為資產並分期攤折;但是在稅務上,申報營所稅時,無形資產可供攤折的部分,應以所得稅法規定者為限。

官員提醒,企業依據財務會計相關規定,計算出來的財務所得,是用於公允表達其經營成果,但稅務上就不一樣,須依稅法相關規定計算課稅所得,著重於課稅的合理性,因此實務上常常會出現,財務會計上可列為費用或損失,但稅法上不予認列情形。

參考法條:

所得稅法第60條:「(1)營業權、商標權、著作權、專利權及各種特許權等,均限以出價取得者為資產。(2)前項無形資產之估價,以自其成本中按期扣除攤折額後之價額為準。(3)攤折額以其成本照左列攤折年數按年平均計算之….」

查準第96條:「各項耗竭及攤折:…三、無形資產應以出價取得者為限,其計算攤折之標準如下:(一)營業權為十年。(二)著作權為十五年。(三)商標權、專利權及其他特許權為取得後法定享有之年數。(四)商譽最低為五年。」

個人淺析:

- 如果對照所得稅法、查準規定與稅官的說法,可以發現兩者有所出入。

- 所得稅法與查準都有指出可以攤折營業費用的無形資產包含「各種特許權」,本案爭點的「顧客關係」通常是顧客名單或是特定客群交易關係的轉讓,此種轉讓也包含專屬使用(exclusivity),符合「特許權」的概念。

- 稅官將本件案例直接涵攝入「稅法與財務會計觀點不同」的說法,逕自排除了顧客關係作為各種特許權之一,進行稅上攤折資格。此舉是否違反所得稅法與查準的明文規定?本案該不會又是稽徵行政凌駕租稅法律主義的法治案例?

- 或許稽徵實務會抗辯,「啊!那個顧客關係是不是具有資產資格,個案很難認定,如果涉及避稅安排,我不想擔行政責任啦!」,索性直接套上「稅法與財務會計觀點不同」,來個眼不見為淨。

- 個人同意「稅法與財務會計觀點不同」,但作為有效的規範論證,必須指出法源論據與區隔標準,例如稅法有明文不同於財務會計的規定,又個別無形資產項目有難以辨識真實或辨識需耗費過鉅的具體情況。

- 財政部近來針對重要事項的認列,都會發布認定辦法與函釋,建議應循此途徑,讓企業間無形資產的交易可以在稅上法制化。