(Photo by Kara Eads on Unsplash)

假設案例:包租婆的雙胞胎兒子18歲成年 戶籍移到出租的套房公寓

王婆名下有三間位於台中市的房產,一戶自住,另兩戶是套房跟公寓出租給房客收取租金,三戶只有自住那一戶可以使用自用住宅0.2%的優惠地價稅率,另兩戶則須按照1%稅率繳地價稅。不過,王婆育有兩位雙胞胎兒子,2023年起兩位兒子滿18歲成年,分別在台北、高雄住校念大學;王婆年初在報紙上看到台中稅務局的稅官說,子女18歲成年之後可以獨立成戶,享受0.2%的地價稅優惠稅率。隔天馬上帶著兩位兒子去辦了遷戶動作,並跟租客商量好,讓租客把戶籍遷出而且不要報租金扣除,隨後申請兩戶按自用住宅稅率課徵並獲准。

到了2023年10月中就收到了出租套房與公寓的地價稅單,果然就是0.2%的自用住宅優惠稅率,省了三、四萬元的地價稅款,就用這筆省下的稅款幫兩位雙胞胎兒子添了新的哀鳳14。

台中稅官在報紙上的說明,可以參考:<成年下修為18歲!中市地稅局教民衆節稅妙招>,經濟日報 記者宋健生,2023/1/3,網址:https://money.udn.com/money/story/6710/6884565?from=edn_subcatelist_cate

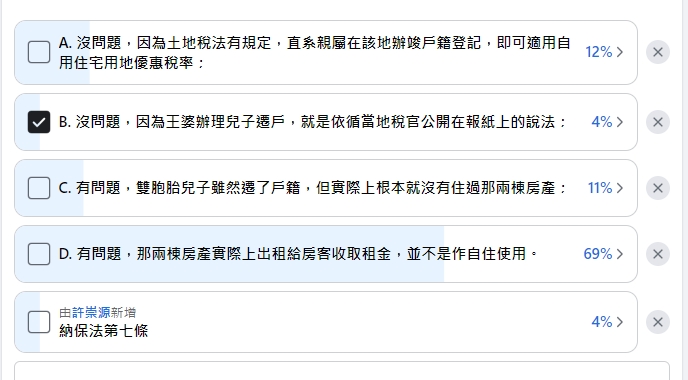

選擇題:王婆把兩位剛滿18歲的兒子遷籍,「擴大」自己適用自用住宅優惠稅率的棟數,省了一把地價稅,是不是真的完全沒問題?

A. 沒問題,因為土地稅法有規定,直系親屬在該地辦竣戶籍登記,即可適用自用住宅用地優惠稅率;

B. 沒問題,因為王婆辦理兒子遷戶,就是依循當地稅官公開在報紙上的說法;

C. 有問題,雙胞胎兒子雖然遷了戶籍,但實際上根本就沒有住過那兩棟房產;

D. 有問題,那兩棟房產實際上出租給房客收取租金,並不是作自住使用。

謝謝大家的投票,關於這個假設性質的問卷調查,大多數人選擇的項目都跟我一樣,個人認為D是正確選項,但是B選項卻可能是日常實際運作的常態。

地價稅自用住宅用地的法定要件解釋-成年直系親屬(成年子女、父母、祖父母與岳父母)享受合格之自用住宅用地稅率不以一處為限

土地稅法的自用住宅用地要件

土地稅法第9條規定:「本法所稱自用住宅用地,指土地所有權人或其配偶、直系親屬於該地辦竣戶籍登記,且無出租或供營業用之住宅用地。」

土地稅法第17條第3項規定:「土地所有權人與其配偶及未成年之受扶養親屬,適用第一項自用住宅用地稅率繳納地價稅者,以一處為限。」

依照上面規定的解釋,土地所有權人的成年直系親屬適用自用住宅用地稅率,不以一處為限,但前提是要辦竣戶籍登記,且無出租或供營業用。

王婆雙胞胎兒子雖然沒有實際居住事實,但自宅優惠稅率條件僅要求辦竣戶籍登記,C選項在法律上不正確。

土地稅法有關於自宅用地優惠稅率的條件設定,只有規定「辦竣戶籍登記」,不同於房屋稅關於自住房屋適用1.2%優惠稅率,將「自住」設定為無出租且「實際居住使用」,並限制全國三戶以內(參見 住家用房屋供自住及公益出租人出租使用認定標準)。

先前有台北市曾運用水電資料查核房屋稅籍狀況,對低度用水用電的自住房屋,如查無實際居住事實,即便設有戶籍,仍將改按所應適用稅率課徵房屋稅。

至於地價稅自宅用地優惠稅率是否應該仿效房屋稅自住房屋優惠稅率,將戶籍登記提升為實際居住使用,個人認為基於0.2%的自宅用地優惠稅率相較一般用地1%的優惠稅率,其4倍的優惠程度遠大1.2%自住房屋稅優惠相對於非自住的住宅(1.5%~3.6%),毋寧更應該強調「實際居住使用」才能享有0.2%的地價稅優惠=>土地稅法請儘快修正,謝謝!

王婆兩棟房產實際上出租給房客收取租金,不符合「無出租」的自宅優惠稅率條件,D選項在法律上是正確的。

如土地稅法第9條所規定,如果是出租或供營業用,就與自宅優惠稅率條件不符,本件王婆將兩棟房屋出租,本就不符合自住的優惠地價稅率要件。

BUT,從實務運作來看,因為政府長期放任住宅租賃市場的陋慣,房東會以不報稅作為出租條件,讓出租住宅隱匿在自用住宅的外衣底下,逃漏掉租金所得課稅以及不法享受自用住宅的地價稅、房屋稅優惠稅率。

所以,如果王婆以兩位雙胞胎遷籍來製造自用住宅的假象,同時不申報租金所得的話,除非租客自行檢舉的極少數情況之外,地方稅務局也很少去主動清理假登記成年子女戶籍,實際上「出租」「自用住宅」的違章行為。

地方稅官說遷入18歲成年子女戶籍就可享受0.2%優惠稅率,宜強調不得有出租、營業事實

選項B是地方稅官因應2023年起18歲子女提前成年,特別設立「18歲成年專區」的應景說詞,宜強調不得有出租營業,才可享受0.2%優惠稅率。或者換另一個說法,如果有兩棟沒有作出租、營業的空屋,若將成年子女戶籍遷入,就可額外享受兩塊土地的優惠稅率(注意都市土地不得超過3公畝),比較不容易招致誤解。

其實,這個問卷希望進一步思考:王婆在明知那兩棟出租住宅不符合優惠稅率要件,還硬生生將兩名剛成年的子女,遷戶籍過去,同時隱匿出租事實,逃漏租金所得課稅並享受地價稅、房屋稅優惠稅率,究竟可以高枕無憂?或者存在著詐術逃漏稅罪的刑事責任風險?

王婆明知出租仍遷子女戶籍並申請優惠稅率,應當構成從詐術逃漏稅罪的要件,但會被關嗎?

稅捐稽徵法第41條詐術逃漏稅罪要件

「納稅義務人以詐術或其他不正當方法逃漏稅捐者,處五年以下有期徒刑」,稅捐稽徵法第41條第1項。

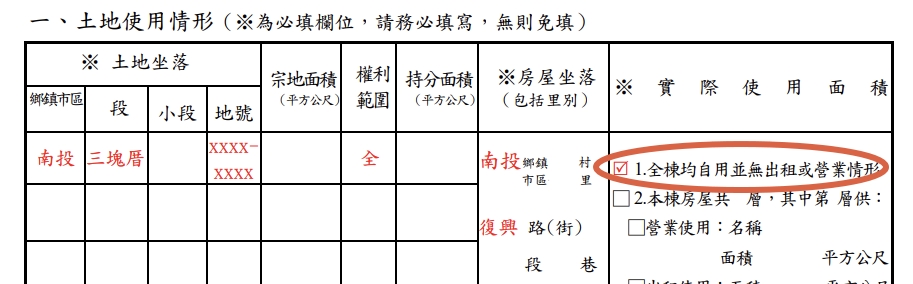

- 享受自用住宅優惠稅率必須不得有出租條件,不僅土地稅法第9條有規定,且申報書表冊上面有勾選「 1.全棟均自用並無出租或營業情形」之選項!

- 王婆填寫申請書時,明知有出租事實,仍在此選項上打勾,並提交給稅務局,就構成了實施詐術,讓稅務局陷於錯誤,並因此作成許可自用住宅優惠稅率的行政處分。=>另外,也會因此構成使公務員登載不實的刑事責任。

- 王婆以錯誤的事實,享受0.2%優惠稅率,相較一般稅率1%,少繳0.8%地價稅額,也構成逃漏稅捐要件。

王婆若遭租客檢舉詐術逃漏稅,會被抓去關嗎?

- 依照稽徵實務,王婆如果被租客向稅局檢舉逃漏地價稅、所得稅,稅局會先取消自用住宅用地處分,並補徵地價稅、所得稅(國稅局發單)。

- 稅局會移送檢察官偵辦詐術逃漏稅嗎?我個人沒有聽過。

- 如果租客直接向檢察官去告發詐術逃漏稅罪,檢察官會偵辦起訴?還是跟王婆曉以大義,去把稅補起來之後,捐個錢換取緩起訴結案?同樣的情景,當檢察官起訴之後,刑庭法官也會作同樣的思考。

無怪乎,王婆與其他包租公婆會肆無忌憚地徜徉在住宅租賃地下經濟!!!

個人以前也租過房子,能體會承租人的劣勢處境,而搬家之前的舊家,樓上房客每一兩年就換,但老是在信箱掉落信件裡,看到房東的老父老母的退撫金通知。

如果無法接受包租公婆利用住宅租賃地下經濟,濫用租稅優惠。縱使地方稅務局清理稅籍的人力有限,憚於取締違法享受租稅優惠的包租公婆所引發的民意反彈,個人認為還是可以在執法上作些能力範圍可及的努力:

第1步:新申請自用住宅用地或房屋時,請申請人切結沒有出租或供營業之事實,如查有出租或供營業事實,將可能構成詐術逃漏稅刑責

第2步:誤以惡小而容任,稅務局應宣示,若稽徵機關查有類似王婆之類,明知出租卻仍投機取巧,申請自用住宅優惠稅率的情況,將移送地檢署偵辦

換句話說,讓包租公婆清楚認識到,隱匿租賃事實有明確的稅務與刑事風險,即便只像Omicron重症風險不到百分之一,還是會牽制每個人審慎思考在群聚場合要不要戴上口罩一樣。

或許部分包租公會因此誠實申報,並將地價稅、房屋稅負乃至於所得稅負成本全數轉嫁給承租人負擔,從而提高租金水準(甚或引發通膨?!)。

不過,我們也可以反過來想,現在地下經濟模式中,等同地方稅務局變相以稅收補貼承租人,並容任稅籍甚至產權狀態混亂不透明,間接導致全台一人囤房:「逾48萬人擁有非自住住家用房屋,其中以持有一戶占比最高」的詭異現象。

當租賃市場從地下經濟浮出之後,政府的規制效力才能夠發揮,改變包租公婆與租客之間的不對等地位。